导言

在我国2030年实现"碳达峰"、2060年实现"碳中和"目标的远大愿景下,促进碳交易市场的发展成为国家整体能源和环境战略的重要组成部分。《中国碳交易市场的规模、结构与影响因素分析》一文对中国碳交易市场进行了深入分析,中国碳交易市场经过近二十年的发展已初步成形,但与发达国家和地区的碳交易市场相比规模仍然较小,市场渗透率不高,地区之间发展较为不均衡,整体来看政策属性依然强于金融属性。文章结论及相关政策建议既明晰了中国碳交易市场面临的挑战又突出了可持续发展中碳交易机制完善的重要性。

01

如何进行碳排放交易?

02

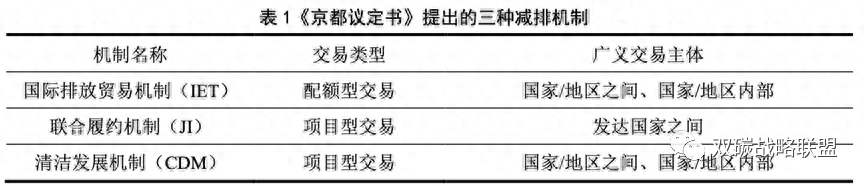

“配额型”市场vs“项目型”市场

03

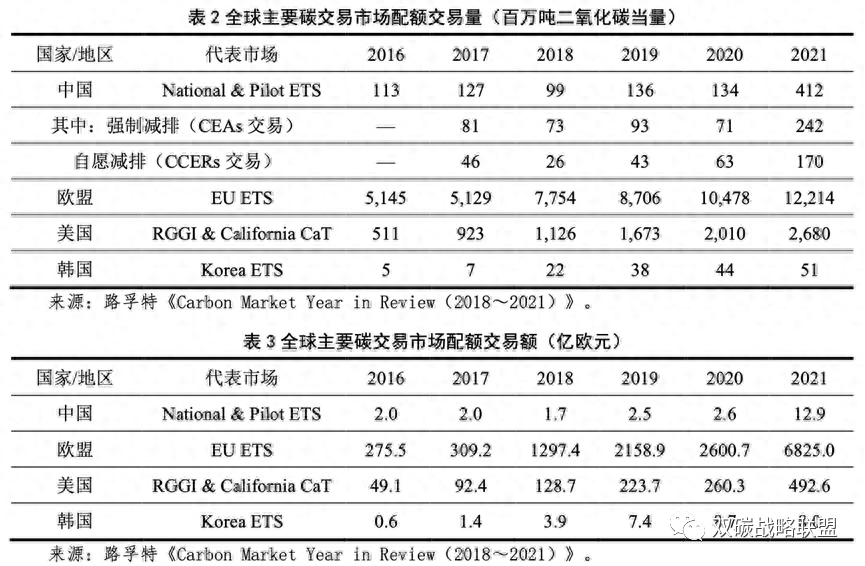

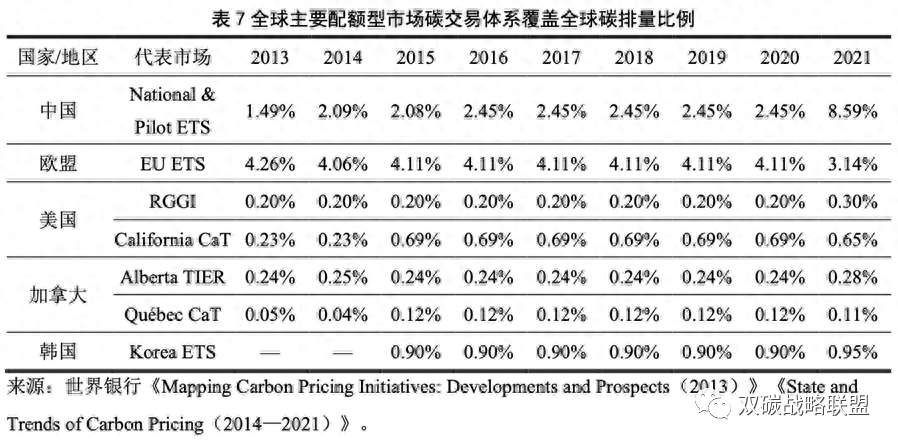

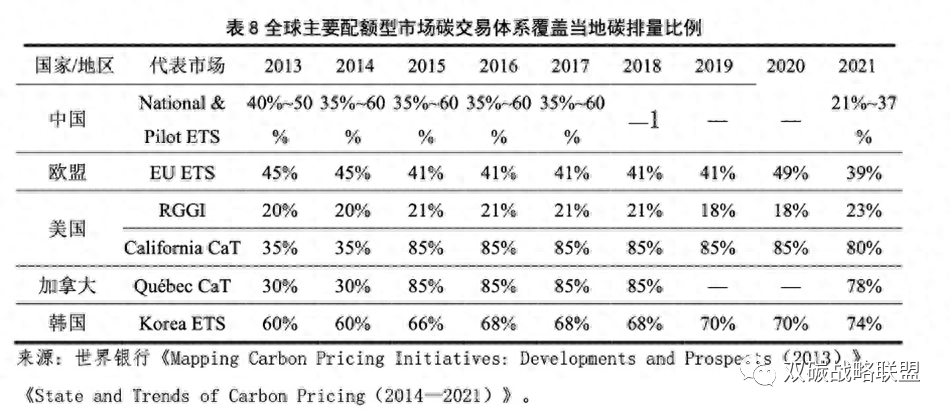

世界主要碳交易体系能覆盖多少碳排量?

04

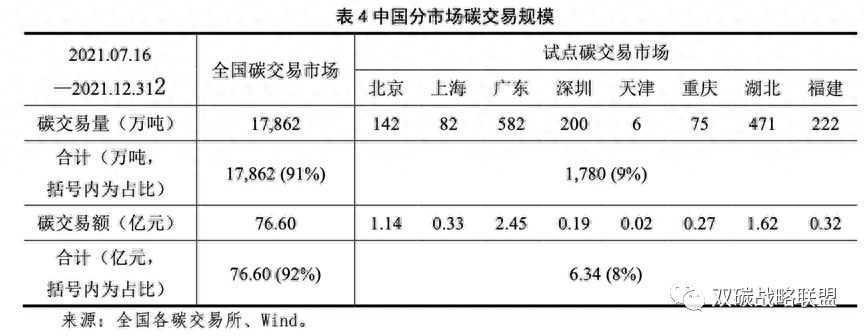

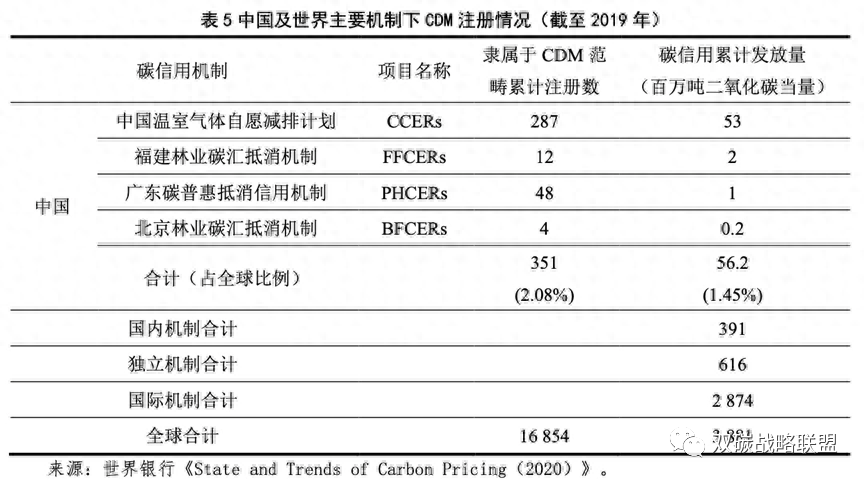

中国碳交易市场的发展特点与影响因素

05

政策建议